子どもの歯列矯正は医療費控除の対象に!適用症例と実際にいくら戻るのかを詳説 。

- 公開日:2020/03/30

- 監修者:増岡尚哉

- 更新日:2024/10/30

医療費控除とは、一年間にかかった医療費が基準額を超えている場合に確定申告をすることで納めた所得税の一部が戻ってくる制度です。医療費控除を利用することで、矯正費用を抑えることも可能です。本記事で詳しく解説します。

本記事では、情報提供を目的とし、医療費控除に関する一般的な知識・情報をご提供しています。個別のケースに対応したものではないため、確実な金額をお知りになりたい場合には、居住する自治体の住民税の担当窓口や税務署、税理士等へご相談いただきますようお願いいたします。

【目次】

1、子どもの歯列矯正が医療費控除の対象になりやすい理由

・小児矯正で医療費控除対象になる具体的な症例

・小児矯正で対象にならないケースもある?

2、控除の対象となる費用とならない費用

3、還付金はいくら戻る?

・実際の計算例

・医療費控除の目安が簡単に算出できる便利な計算サイト

・デンタルローンの利用でお得になることも

4、当院では医療費控除の無料サポートも行っています!

子どもの歯列矯正が医療費控除の対象になりやすい理由

国税庁のホームページ、”医療費控除の対象となる歯の治療費の具体例”の概要に、

「発育段階にある子供の成長を阻害しないようにするために行う不正咬合の歯列矯正のように、歯列矯正を受ける人の年齢や矯正の目的などからみて歯列矯正が必要と認められる場合の費用は、医療費控除の対象になります。しかし、同じ歯列矯正でも、容ぼうを美化するための費用は、医療費控除の対象になりません。」

と、記されています。

控除対象は「医療目的で歯列矯正が必要と認められる場合のみ」で、「審美目的」は対象外となります。

子どもの場合、歯並びや顎骨の成長を促し、改善させることが目的であり、審美目的ではないことが多いため、”医療費控除の対象”となることが期待できます。

小児矯正で医療費控除対象になる具体的な症例

控除の対象は、上記で述べたように、

「発育段階にある子供の成長を阻害しないようにするために行う不正咬合の歯列矯正」

と記されています(国税庁ホームページより)。

具体的には、

●不正咬合が顎や歯の成長を阻害している

●しっかりかむことができない

●発音が不明瞭で改善の必要がる

●顎関節への異常 など、

といった症状があり、子どもの成長に悪影響を及ぼすため歯列矯正が必要であると歯科医師が診断した場合、医療費控除の対象となります。

小児矯正で対象にならないケースもある?

一般的に、中学生までは小児矯正としてみなされることが多いです。

「発育段階にある子供の成長を阻害しないようにするために行う不正咬合の歯列矯正」

に当てはまるケースが多いため、中学生までは医療費控除の対象とされますが、高校生以降では「審美改善目的」と判断されることが多いため、医療費控除対象外となることが多いです。

最終的な判断は、お住まいの管轄税務署が行うので、事前に税務署へ相談することをおすすめします。

控除の対象となる費用とならない費用

【医療費控除の対象となる医療費に含まれるもの】

- 診察代・レントゲンなどの検査代

- 矯正装置料

- 矯正器具の調整料・処置料

- 治療に必要な医薬品の費用(鎮痛剤・口内炎パッチなど)

- 治療を目的とした市販の医薬品

- 通院のための交通費(公共交通料金)

交通費についての補足:

※公共交通機関のみが対象。自家用車は✖️

※通院困難な方はタクシー代も認められる場合有。

※付き添いの方の交通費も対象

【医療費控除の対象となる医療費に含まれないもの】

- 通院の際に使用した自家用車のガソリン代・駐車場代

- 予防・健康増進のために使用した医薬品の費用

- デンタルローンや分割払いでかかった金利

- 診断書

還付金はいくら戻る?

還付金とは、年末調整や確定申告において、払いすぎた税金が納税者に返還されるお金のことです。いくら還ってくるか計算をすることが可能です。

【還付金を計算する方法】

①1年間に使った医療費の計算

1月1日から12月31日までに使用した医療費の合計を計算※同一生計家族全員分の医療費を合算可能

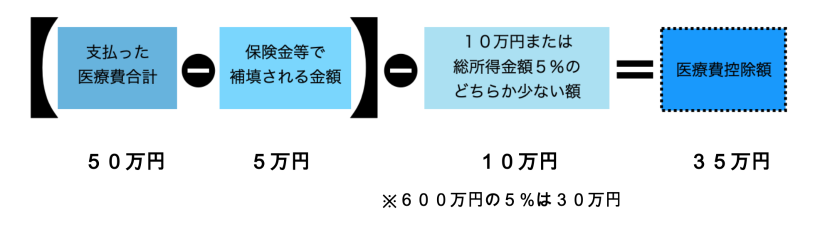

② 医療費控除額の算出

①で算出した金額から

「対象となる期間内に補填された生命保険・損害保険等の保険金」

と

「10万円または総所得金額の5%のどちらか少ない額」

を差し引く。

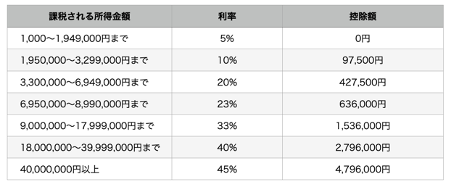

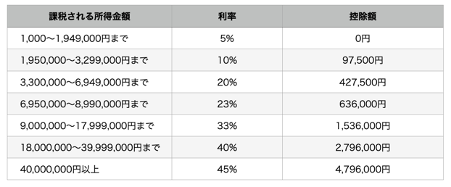

③所得税率の確認

所得税率は、課税される所得金額によって変動します。下記表より、「所得税率」と「所得控除額」を確認しましょう。

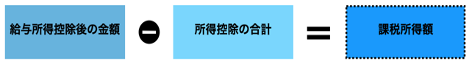

課税される所得金額とは、源泉徴収票記載の「給与所得控除後の金額」から「給与控除合計」を差し引いた金額です。

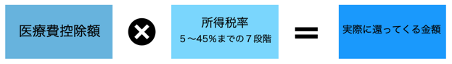

④還付金算出

②で算出した額に、③の所得税率を掛けたものが「還付金」です。

実際の計算例

(例)

●夫婦+子ども1人

●世帯収入600万円

●年間医療費50万円

●保険補填額5万円 の場合

①1年間に使った医療費の計算 ➡︎ 50万円

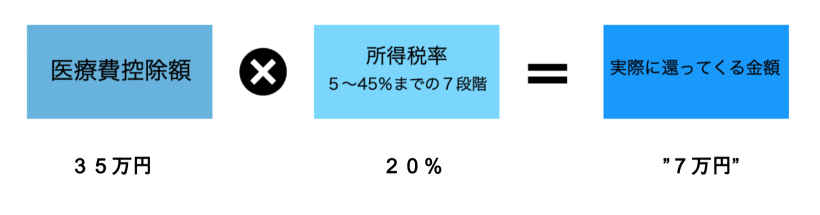

② 医療費控除額の算出 ➡︎ 35万円

③所得税率の確認 ➡︎ 課税される所得金額388万円なので税率は20%

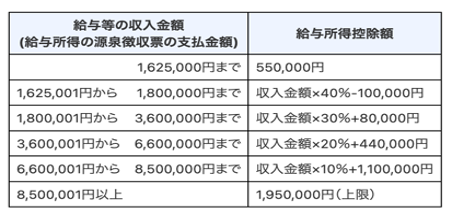

給与所得控除額:600万円×20%+440,000円=164万円

給与収入:600万円 ー 給与所得控除額:164万円 = 給与所得:436万円

給与所得:436万円 ー 所得控除額(基礎控除額):48万円 = 課税される所得金額:388万円

④還付金算出

本記事では、情報提供を目的とし、医療費控除に関する一般的な知識・情報をご提供しています。個別のケースに対応したものではないため、確実な金額をお知りになりたい場合には、および居住する自治体の住民税の担当窓口や税務署、税理士等へご相談いただきますようお願いいたします。

医療費控除の目安が簡単に算出できる便利な計算サイト

●ke!san

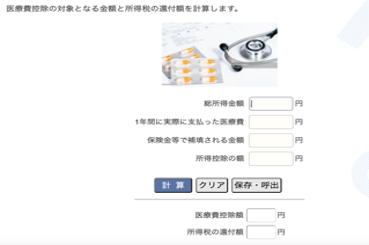

総所得・1年間の医療費・保険金等で補填される金額・所得控除額(基礎控除や配偶者控除)を入力し、”計算”をクリックすると、”医療費控除額”と”所得税の還付額”を算出できます。

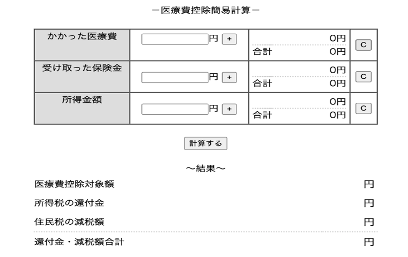

●医療費控除簡単計算

かかった医療費・受け取った保険金・所得金額を入力し、

”医療費控除対象額”・”所得税の還付金”・”住民税の減税額”・”還付金・減税額合計”

まで計算することができます。

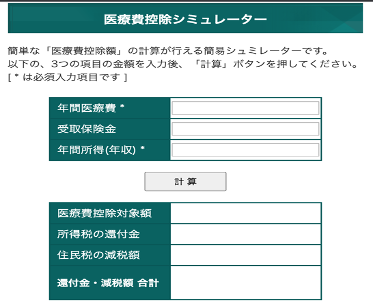

●医療費控除簡単シミュレーター

年間医療費・受取保険金。年間所得(年収)を入力することで、

”医療費控除対象額”・”所得税の還付金”・”住民税の減税額”・”還付金・減税額合計”

を算出することができます。

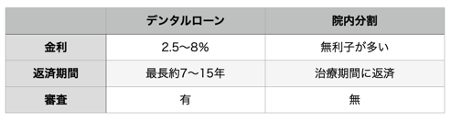

デンタルローンの利用でお得になることも

歯科医院で申し込める分割払いに、

●デンタルローン

●”院内分割”:歯科医院独自の分割払い制度のこと。(分割回数等条件は医院によって異なる)

上記2種類があります。

金利がかからない”院内分割”の方が、費用を抑えられると思われがちですが医療費控除の制度を利用する場合、”デンタルローン”の方が費用を抑えることができる場合もあります。

デンタルローンは、”全額が契約した年の医療費”としてカウントされますが、院内分割は、”支払った年の医療費”となるため、2年に分かれてしまい、節税効果が下がってしまうためです。

治療費・金利・支払い回数、その他の医療費によってどちらかが良いか変わってくる場合もありますが、医療費控除とデンタルローンを組み合わせることで、さらに費用を抑えることが可能な場合も多いです。

当院では医療費控除の無料サポートも行っています!

当院では、医療費控除についての無料サポートも随時行っております。お困りの点がございましたら、スタッフまでお声がけ・ご相談下さいませ。

矯正治療は早く始めるほど体への負担も少なく、お子さまの場合は大人に比べて安価に治療を受けられるなど多くのメリットが考えられます。

お子さまの矯正治療のタイミングを見逃さないためには、5歳前後頃から定期的に歯科医院へ相談して経過を見ていくのがお勧めです。

当院では初診カウンセリングを実施しておりますので、お子さまの矯正治療・歯並びのご相談もお気軽にご相談ください。経験豊富な矯正医に60分間たっぷりご相談いただくことができます。

それではあなたからのご相談をお待ちしております。

「マウスピース型矯正装置による矯正治療」について

メールで相談する

監修者:増岡尚哉

歯科医師・歯学博士(D.D.S. , Ph.D.)|マウスピース型カスタムメイド矯正歯科装置(製品名インビザライン 完成物薬機法対象外)の講師として歯科医師向けに講義・講演活動をしています。

この記事をシェアする

関連した記事

関連した記事はありません。